「IPOを見据えた内部統制システム構築のポイント」をテーマに、(元)辻・本郷税理士法人公認会計士・税理士の山下大輔先生に解説いただいたセミナーのレポートです。Q&Aでは、「体制構築にあたって何から始めればいい?」「システム導入・変更はいつまでにやっておくべき?」といったお話も。内部統制構築の全体像から、実務で押さえておきたいポイントまでスライド付きでわかりやすくご説明いただきました。

(元)辻・本郷税理士法人公認会計士・税理士 山下大輔先生

2008年公認会計士試験合格後、同年12月から中小監査法人にて法定監査業務(金商法・会社法)に従事し、卸売業、不動産業、マーケティング・リサーチ業、製造業等6社の監査で現場主任を担当。2012年9月、辻󠄀・本郷税理士法人に入所。上場会社及び上場関連子会社を中心に、年間50社の月次、四半期、決算業務及び法人税申告業務を担当。2018年1月、辻󠄀・本郷監査法人設立、社員に就任。

株式会社LayerX バクラク事業部 プロダクトマーケティング・マネージャー 簗 隼人

公認会計士。有限責任監査法人トーマツでの会計監査・内部統制監査・IPO支援等の業務を経て、アライドアーキテクツ株式会社(東証グロース)に入社。執行役員として経営企画・コーポレート部門を管掌する。その後、シンガポールのスタートアップのCFOを経て、2022年、株式会社LayerXに入社。経理こそ“”会社の成長に貢献する“”という意志のもと、バクラクを通じたお客様企業における経理・バックオフィス業務の効率化やDX推進に邁進する。

山下先生:本テーマは非常に広範囲で難易度の高い分野になります。本講義では概要とそれぞれのポイントをお伝えしますので、ご案内できなかった内容については、ぜひ末尾のスライド資料をご覧ください。

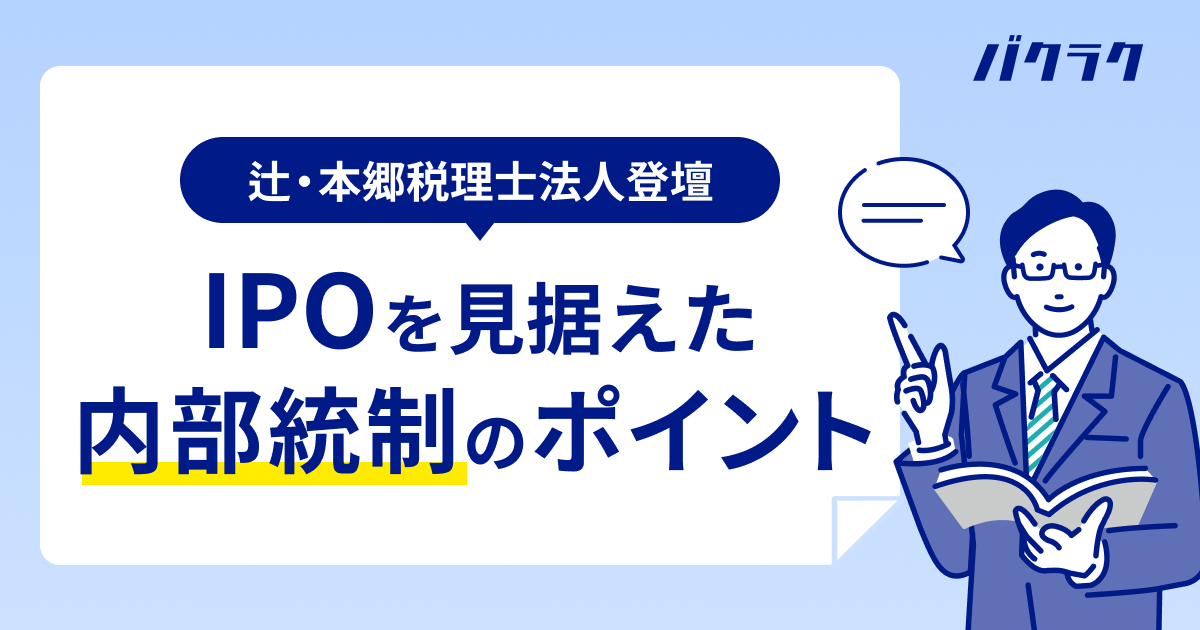

IPOに必要なことは、一つ目が経営管理、二つ目が資本政策、三つ目が監査対応と考えています。これはすなわち、プライベートカンパニーから公器になるために必要なことだと言えます。

今回のセミナーでは三つの柱のうち、「経営管理」について、とくに内部統制システムについてご説明していきたいと思います。

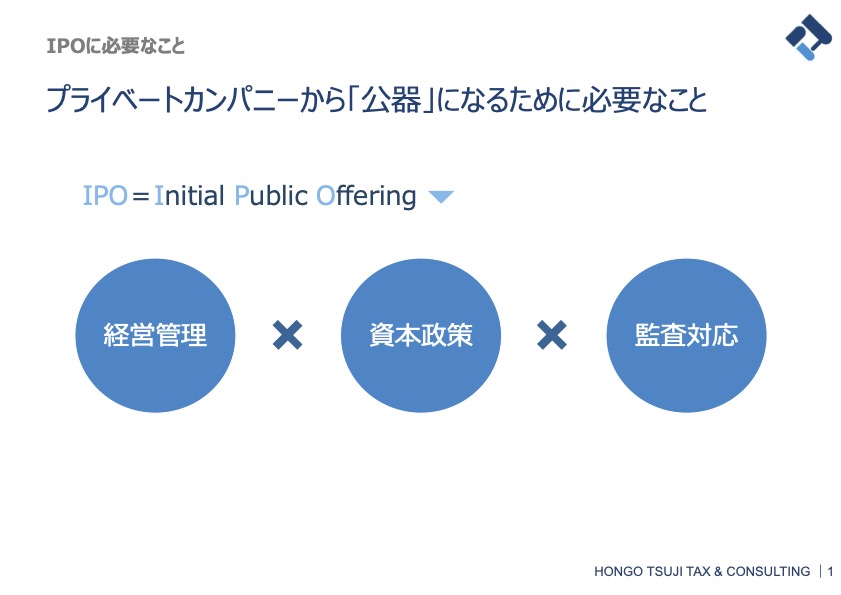

まずはIPOの前段階の話を簡単にさせてください。登場人物としては自社と、主幹事証券(証券会社)、監査法人の3社がメインプレイヤーになっていきます。

監査法人は会計監査や今回のテーマである内部統制管理などを担うことになっています。

主幹事証券は上場にあたっての手続きやサポートを行います。また、実際に公開する際の引受審査をやっていただきます。

監査法人は会計監査、今回お話する内部統制、監査の役割を担っております。それ以外には、信託銀行、ディスクロージャー専門会社、印刷会社などの会社が登場することになります。

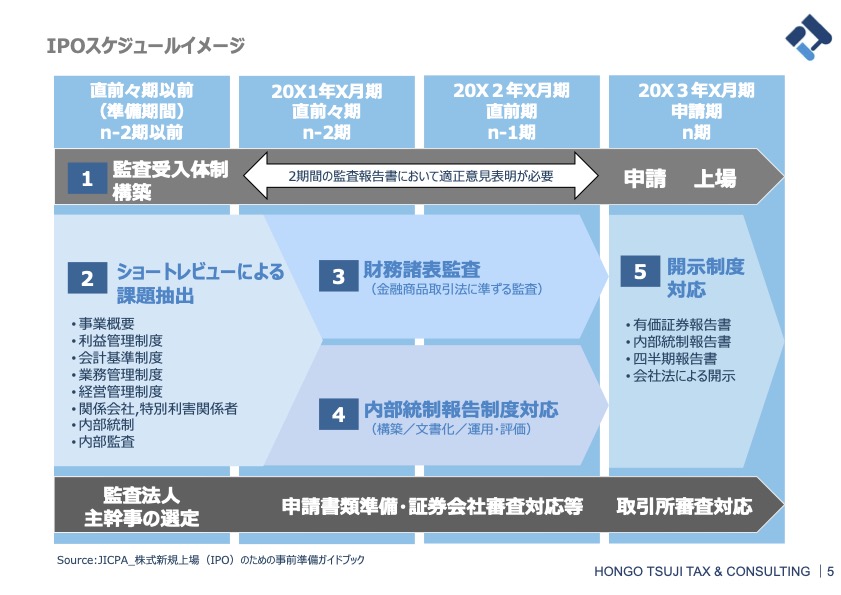

次に一般的なIPOスケジュールについてです。上場の申請期は「n期」と呼び、n期を基準に直前期が「n-1期」、直前々期は「n-2期」、それ以前は準備期間として「n-2期以前」「n-3期」と呼ぶこともあります。全体で2年から3年くらいのスケジュール感です。

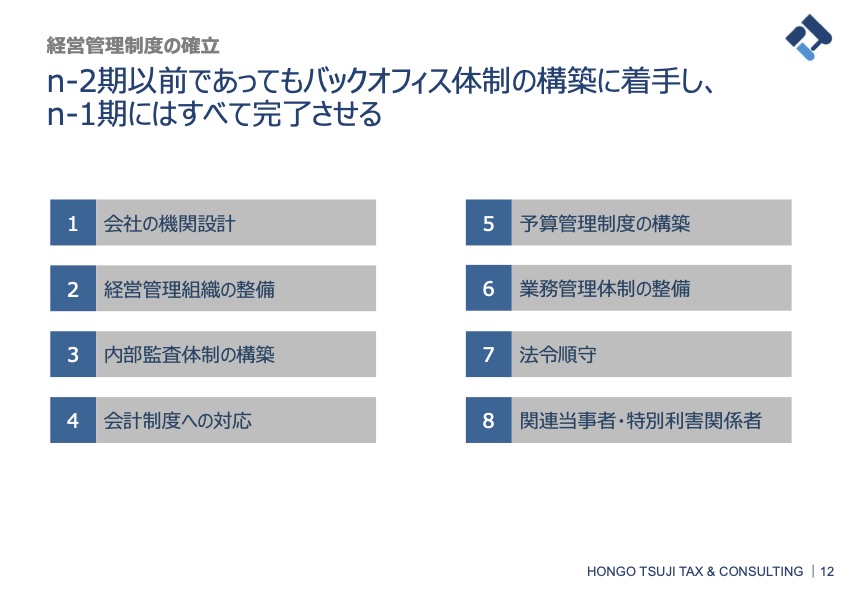

つづいて、具体的な内容に入っていきます。経営管理制度の整備については、非常に範囲が広くなりますので、その中でも重要だと思われる8つの項目をご紹介します。

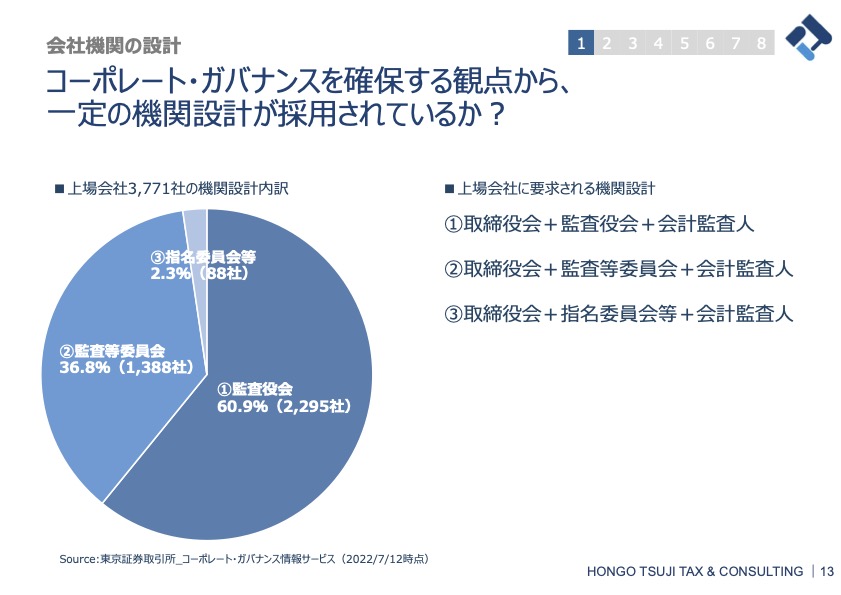

まず一つ目です。会社の機関設計について、上場会社は3つの機関設計のいずれかを選択する必要があります。

①取締役会+監査役会+会計監査人

②取締役会+監査等委員会+会計監査人

③取締役会+指名委員会等+会計監査人

3パターンのいずれも「取締役会」と「会計監査人」の設置は必須となります。残りは、監査役会、監査等委員会、指名委員会等のどれを設置するかで機関設計を確定します。

それぞれに特徴がありますが、直近の上場会社のデータを調べたところ、監査役会設置会社が全体の約6割、監査等委員会設置会社が全体の36パーセント、指名委員会が数パーセント程度といった状況です。

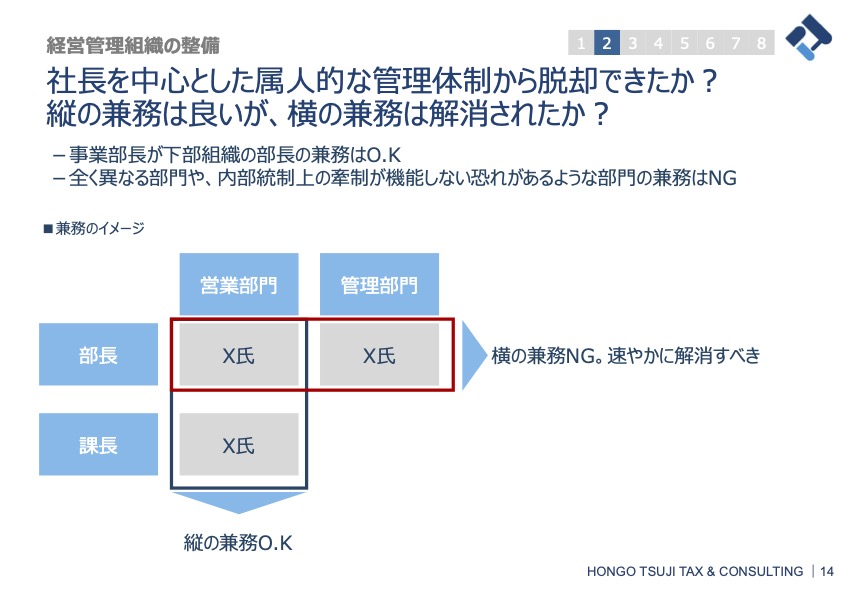

二つ目は、経営管理組織の整備です。上場するにあたっては、社長を中心とした属人的な管理体制からの脱却が必要になります。また、兼務されている人も多いかもしれません。部長と課長など縦の兼務は良いものの、営業部門と管理部門の部長など横の兼務は速やかに解消することが求められます。

これは統制上の牽制が機能しなくなることを回避するためです。本来、管理部が営業部を管理、監視する機能を有しているにもかかわらず、部門長を兼務することによって職務の分掌による牽制機能を無効にしてしまう恐れがあるため、兼務の解消が必要になります。

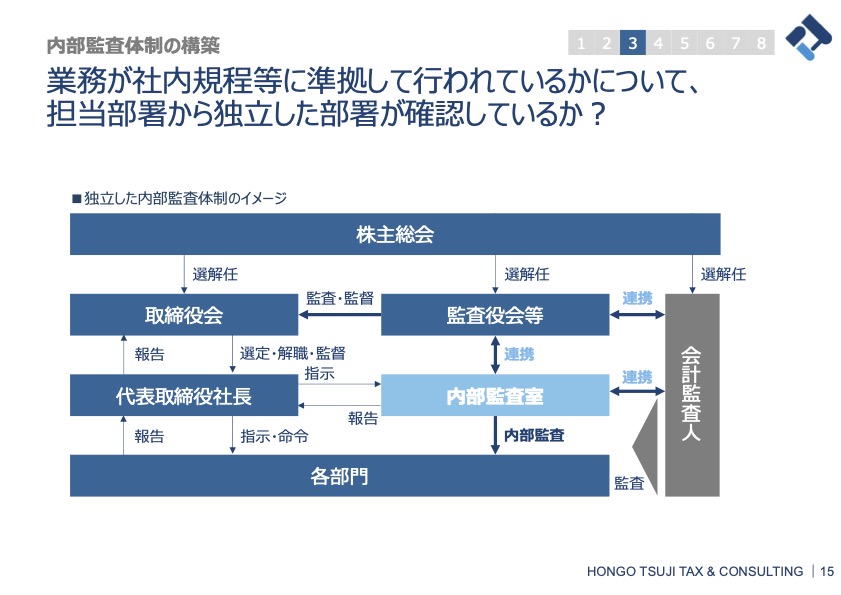

三つ目は、内部監査体制の構築です。まずは組織図に「内部監査室」と書けるように準備をしてください。こちらも兼務ではなく、各部門から独立した専担者を置くことが望まれます。

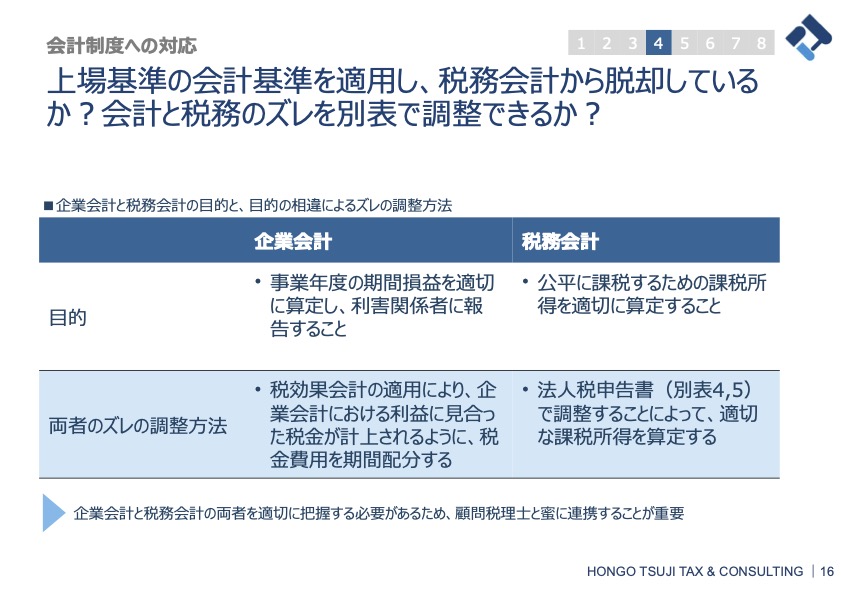

四つ目は、会計制度への対応になります。これまでは税法基準での会計処理が多いかと思います。最近のトピックとなるのですが、上場するには収益認識基準や税効果会計、減損会計などたくさんの上場基準の会計基準を適用することになります。上場基準の会計処理をしていくにあたって、会計と税法のズレがどんどん増えてきます。

それらのズレは、法人税の別表や、あるいは税効果会計といったような会計を基準を適用することによって解消していくのですが、いずれも非常に高度な内容となっています。そのため、自社で専担者を置くか、あるいは我々のような顧問税理士と連携して対応することが重要になってまいります。税務会計からの脱却がポイントです。

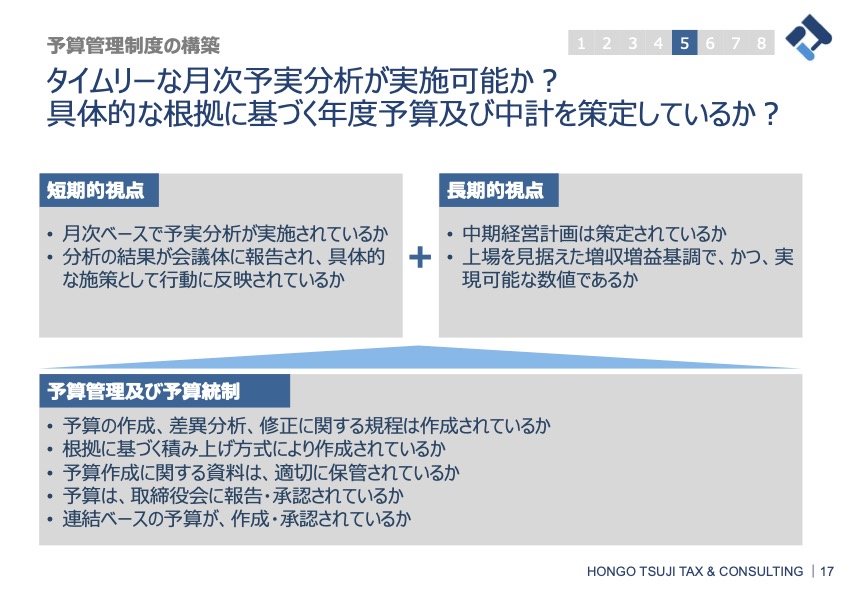

五つ目は、予算管理制度の構築です。こちらは証券会社から毎月、詳細にヒアリングされる分野です。タイムリーな月次決算と予実分析を実施できる体制構築をすることが必要になります。あわせて中長期的な視点での将来計画の策定も重要です。

本講義では割愛しますが資本政策では、皆さまの会社の株式の価値を算定してバリエーションします。その株価の基になるのが中期経営計画です。短期的には月次予算をしっかりと積み上げて、あせて中長期的な視点から将来予測PLを作ることなどが大切になってきます。

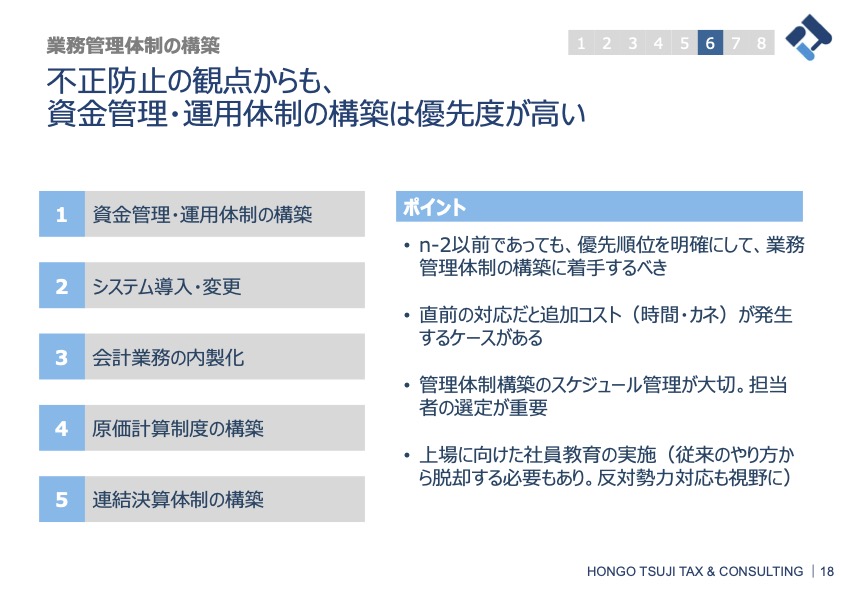

六つ目は、業務管理体制の構築です。複数ありますが、ポイントを絞って今回は五つピックアップしております。

n-2期以前であっても優先順位を明確にして、まずは業務管理体制の構築に着手しましょう。直前の対応ですと、追加コストが発生するケースが多いです。

管理体制構築のスケジュール管理はとても大切です。特に担当者の選定が重要で、やはりここはIPO経験者や監査実務をよく知っている会計士が適任かと思います。

最後に、上場に向けた社員教育の実施です。これまでのやり方から脱却する必要がありますので、反対もあることが想定されます。そこで社長様の強いリーダーシップで上場の目的を明確にして社員教育を実施、徹底することが大事です。

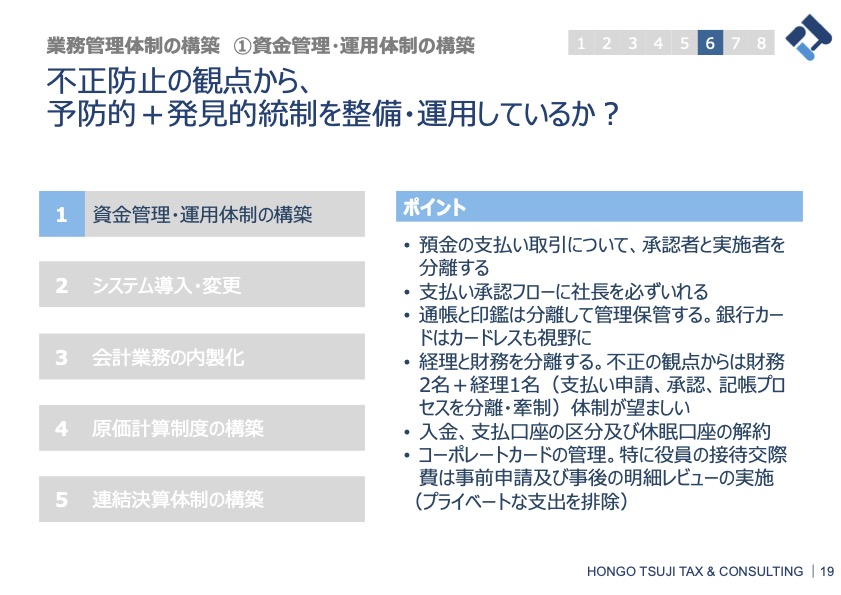

お時間の関係で、今回は「資金管理・運用体制の構築」と「システム導入・変更」の二つに絞ってポイントをご案内します。

まずは資金管理・運用体制の構築です。こちらは、今後の資本政策において、たとえばベンチャーキャピタルなどの機関投資家に株主になってもらおうと考えている企業様はとくに大切です。不正防止はもちろん、やはり投資家としては資金ショートなどは絶対に避けたいことです。

預金の支払い取引については、承認者と実施者を分離します。支払い承認フローには社長さまが必ず入ってください。通帳と印鑑は分離して管理、保管してください。銀行カードはカードレスが望ましいです。経理と財務の体制も分離してください。不正防止の観点からは、やはり財務2名、経理1名、3名体制が望ましいのかなと考えております。

入金、支払口座の区分や、使っていない休眠口座がありましたら、こちらも整理、解約してください。コーポレートカードの管理は、私的利用などの支出がないことが大事です。そのため、事前の申請や事後の明細レビューによって統制を整えてください。

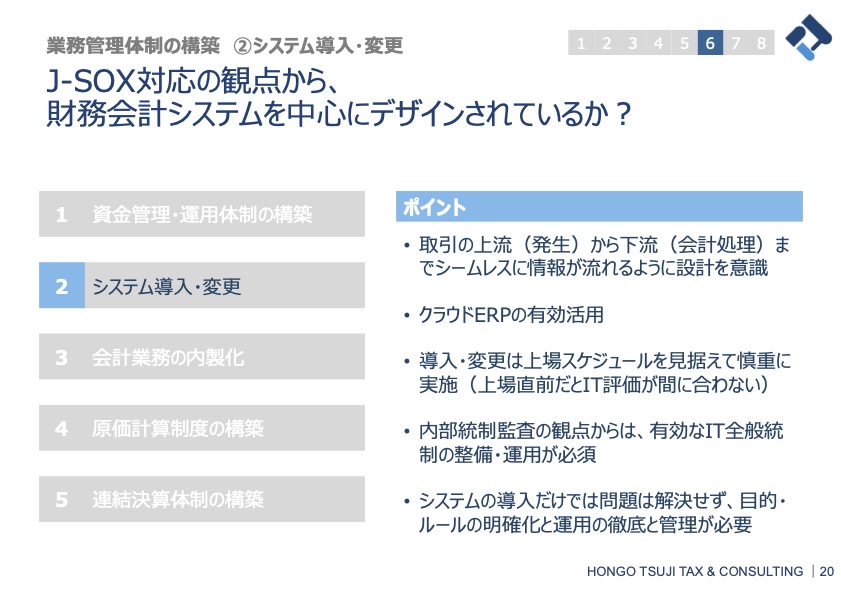

次にシステム導入と変更に関するお話です。後ほどご紹介しますが、内部統制対応の観点からも、財務会計を中心にしたシステム構築が大事だと思います。

取引の上流から下流、要は取引の発生から会計処理までシームレスに情報が流れるように設計することが大切です。時間とお金を節約、短縮する意味でもクラウドERP等の有効活用も検討ください。また、システムの導入、変更は、上場スケジュールを見据えて慎重に実施してください。直前の対応ですと、ITの評価が間に合わないことも考えられます。

内部統制監査の観点からは、有効なIT全般統制の整備・運用が必須になります。システムの導入だけでは問題は解決しません。目的やルールを明確にして、運用の徹底と管理が大切になってまいります。

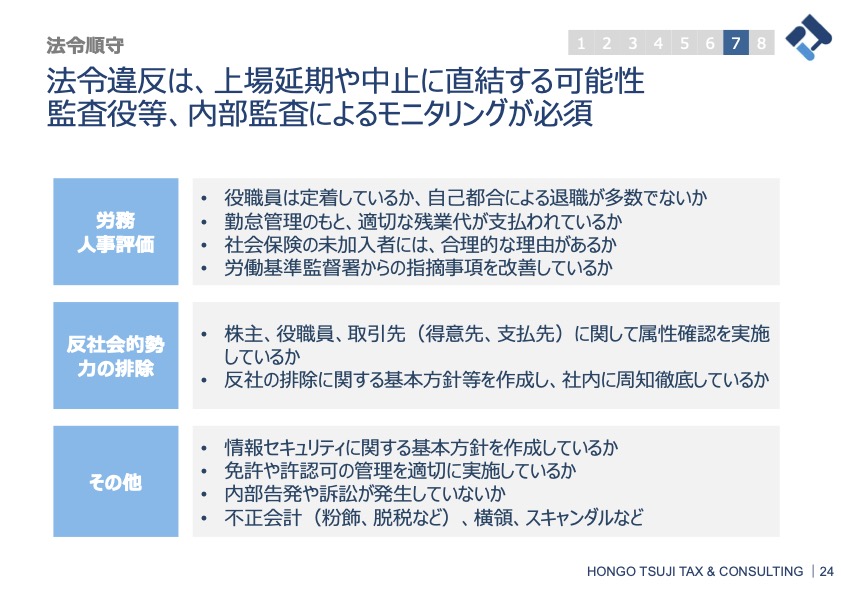

七つ目は、法令順守です。仮に法令違反が確認された場合は、上場の延期、あるいは中止に直結する可能性が高くなります。そのため、先ほどご案内した監査役等や内部監査によるモニタリング体制が必須になります。

法令順守の具体例としては、労務や人事評価、また反社会的勢力の排除などがあげられます。その他は、情報セキュリティや免許や許認可、内部告発や訴訟、不正会計(粉飾、脱税など)、横領、スキャンダルあたりにも十分にご注意ください。

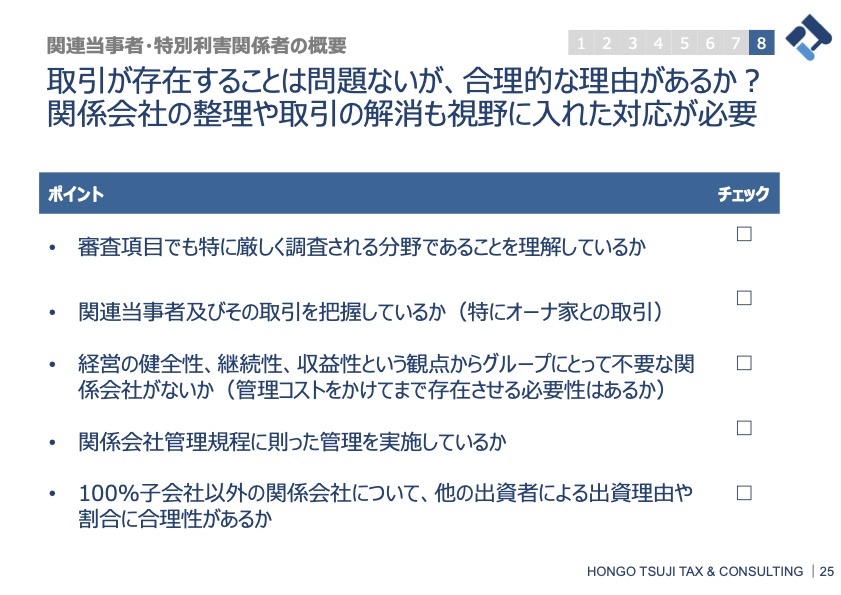

最後八つ目は、関連当事者と特別利害関係者についてご案内します。こちらも審査の重点項目となっております。

取引が存在すること自体は問題ないのですが、その取引に合理的な理由があることが大切です。関係会社の整理や、場合によっては取引の解消も視野に入れた対応が必要になります。

ポイントをチェック項目形式でスライドにまとめています。これはとくに、オーナー企業の場合は、よくよくご理解いただきたい点になります。まずは審査項目でもとくに厳しく調査される分野であることをご理解ください。関連当事者およびその取引をまずは把握してください。特にオーナー家との取引があったら要注意です。

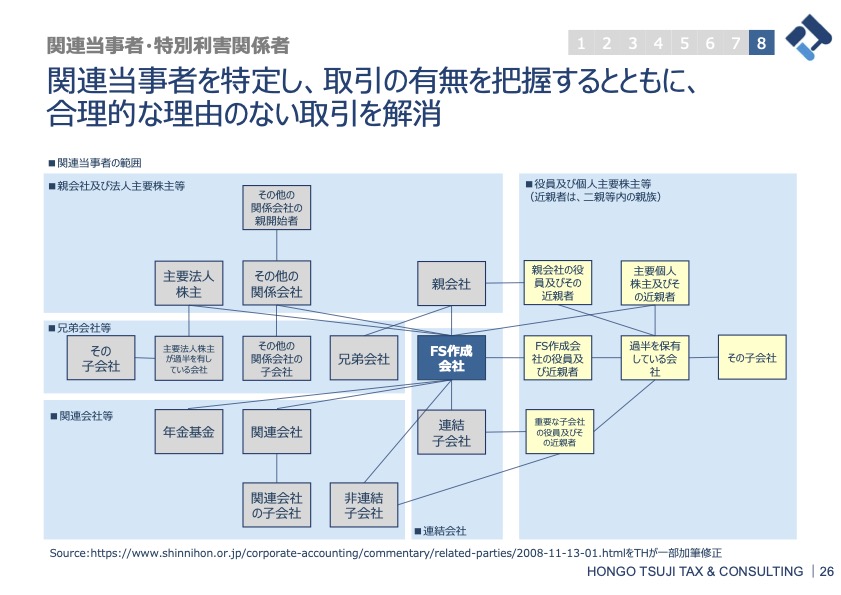

次に関連当事者の範囲を見える化、図式化したスライドがあります。とても範囲が広くなっています。

真ん中の「FS作成会社」は、財務諸表を作成した会社を指します。これを中心に左側が法人関係の関連当事者、右側が役員や主要な個人株主等の関連当事者を示しております。個人の方は、二親等内の親族まで範囲に含まれます。具体的に言うと、上はおじいちゃん、おばあちゃん、下はお孫さんだったり、お孫さんの配偶者まで関連当事者の範囲に含まれてきます。関連当事者の範囲の特定は非常に手がかかりますので、早めの対応をお願いいたします。

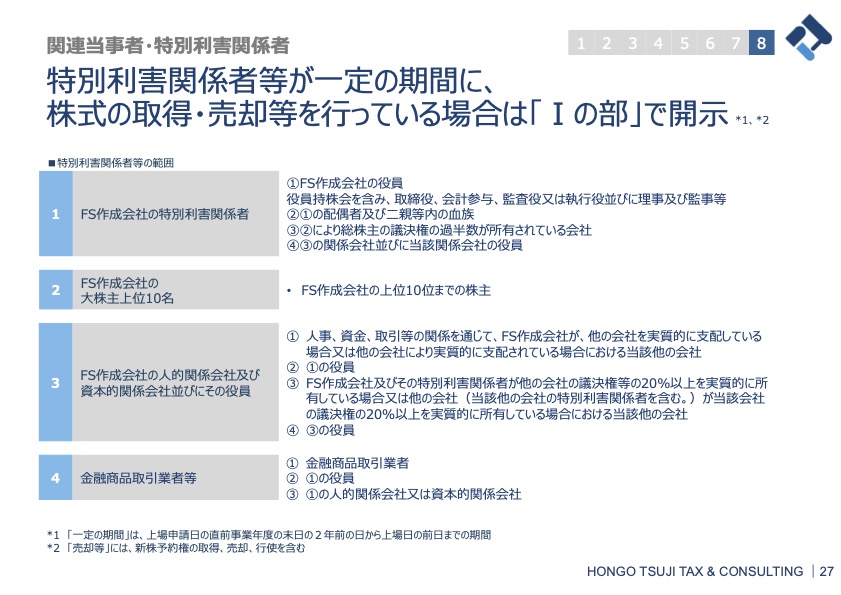

次に関連当事者と似た概念で特別利害関係者といったものがあります。こちらは上場前の約2年間で、上場する株式の取得や売却をした場合には開示の対象になると覚えていただければ良いと思います。スライドに特別利害関係者等の範囲を細かく記載しておりますので、改めてご確認いただければと思います。

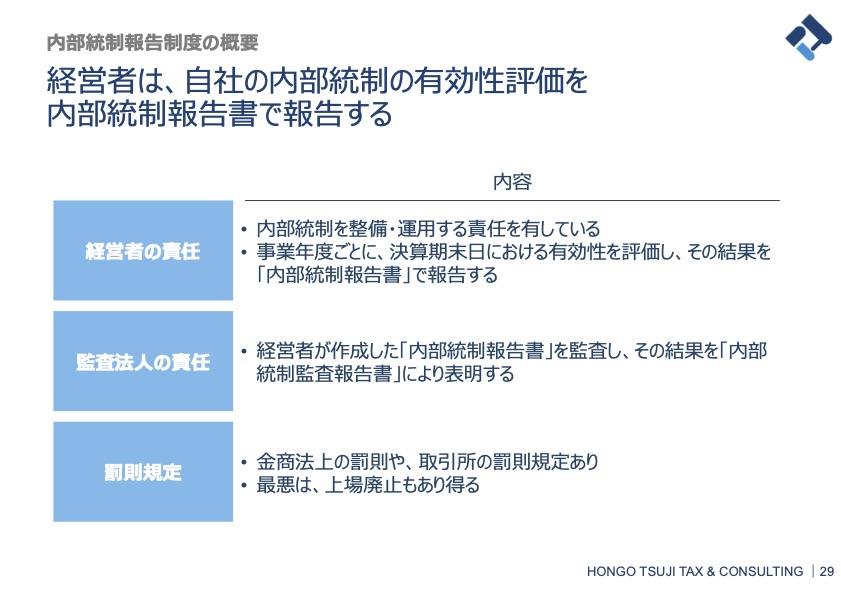

次に内部統制報告制度への対応についてご案内します。いわゆるJ-SOX対応と呼ばれるところです。まずは経営者の責任と監査法人の責任についてです。

経営者は自社の内部統制の有効性の評価をしなければなりません。その結果を決算期後、内部統制報告書で、自社の内部統制は問題ないのか、不備があるのかを開示することになります。

一方で監査法人は、その経営者が表明した内部統制報告書の内容を監査します。その結果を内部統制監査報告書により意見表明することになります。こちらは金商法に基づく対応ですので、罰則等もあります。最悪の場合は、上場廃止ということもありますので、十分ご注意ください。

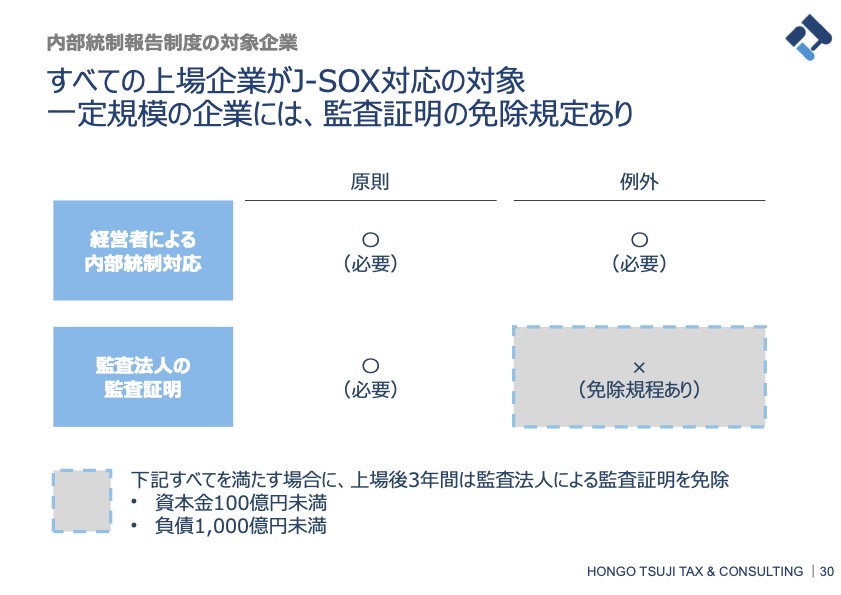

次に内部統制報告制度の対象企業についてです。原則、上場企業すべてがJ-SOX対応の対象です。ただし、一定規模の企業には監査証明の免除規定がございます。これは端的に申し上げますと、監査法人の監査証明は要らないが、経営者の責任である内部統制報告書の作成は必要ということです。

例外的に免除規定の対象となるのは、資本金が100億円未満で、かつ負債が1,000億円未満の上場会社です。こちらの企業については、上場後3年間、監査法人の監査証明、内部統制に関する監査証明が免除される例外規定を設けております。

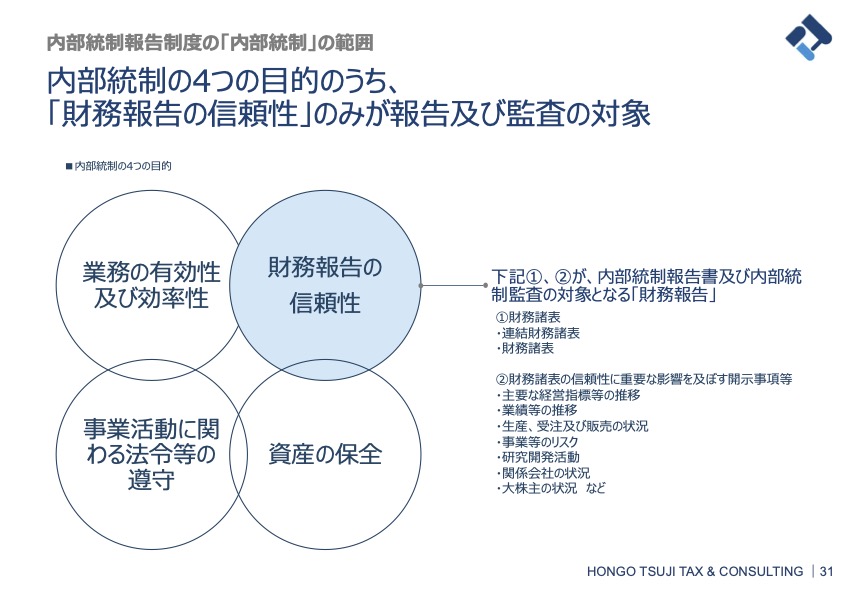

つづいて、内部統制の範囲のご案内です。内部統制には四つの目的があります。業務の有効性および効率性、財務報告の信頼性、事業活動に関わる法令等の遵守、資産の保全です。このうち「財務報告の信頼性」が監査の対象になります。

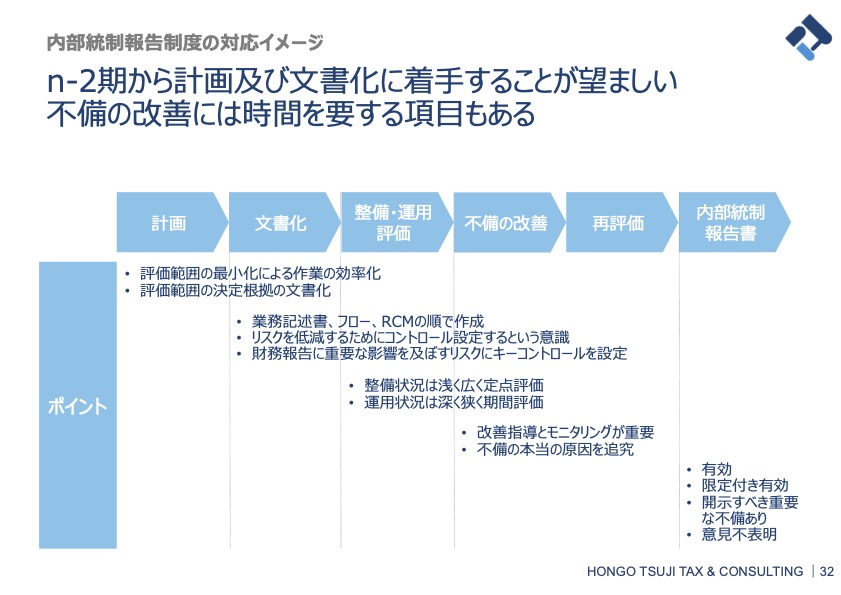

次に内部統制報告制度の対応イメージについてです。

とくに重要なのが、最初の計画と文書化です。なぜかと申しますと、計画の段階で不用意に評価範囲を広げてしまうと、後の文書化や評価作業が非常に膨大になります。そのため、最初にどの範囲を評価の対象にするのかについて、監査法人や我々のようなコンサルタントとよく相談して決めることが大切です。

最後に上場を目指すにあたってぜひお読みいただきたい基準や参考文献をスライドにまとめましたので、ぜひご一読ください。

簗 山下先生からご説明いただいた内部統制に関して、私のほうからいくつかご質問させていただきます。実務上、気を付けるべきポイントを深堀りできればと思います。

一つ目は、これから内部統制を準備していく企業様が、最初に何から取りかかればいいのか、アドバイスをお願いします。

山下先生 大きく二つ、マンパワーで解決できるところと、そうでないところを分けることが大事だと思います。

先ほどもご案内しましたが、特にオーナー企業の皆さまは、関連当事者や資本政策が非常に重要になります。一度、株主になってもらったあとに、やめてもらうなどは極めて難しいですよね。そういったマンパワーでは解決できないことに早めに着手するのがいいかと思います。

一方でマンパワーで解決できることは採用などで解決するというのもあると思います。とくに、評価範囲のところで、3点セットと言われる業務記述書、業務フローチャート、リスクコントロールマトリクスの作成が必要ですが、これはものすごい量になりますよね。

簗 そうですね。業務経験があったとしても、特にリスクの評価のあたりは難しいなと感じますね。

山下先生 こうした対応はご経験者を採用いただいて、あとは監査法人やコンサルティング会社などをうまく活用することが大切かと思います。

簗 ありがとうございます。では、二つ目のご質問です。統制が増えて負担が大きくなる、過剰な統制などで現場が疲弊してしまうといった話を聞くこともありますが、この辺りはいかがでしょうか。

山下先生 永久に終わらない状態に陥ることですね。これは、そもそもの評価範囲の設定が過剰、過大になっているかもしれません。

本来であれば評価範囲にしなくてもいい事業拠点や、勘定科目を評価範囲の対象に含めることで不要な作業が発生している可能性が考えられます。

あるいは、内部統制報告制度の理解が不足されている可能性もあるのかなと。ボリュームが多いですが、先ほどご紹介した基準等を一度ご確認いただくことが大切だと思います。

簗 内部統制には重要性の概念があって、重要な拠点や業務プロセスについてどこを評価の対象とするのか決めるのが大事ですね。

どうしても保守的になってしまうこともあると思うので、監査法人や外部のコンサルティング会社に相談しながら、実務できちんと対応できるような統制を考えていくことが現実的なところですね。

山下先生 仰るとおりだと思います。ただし、監査法人に相談をするときには、ゼロベースで聞くと、どうしても保守的に考えられるので、これもあれもやってくださいとなりがちだと思います。そのため、事前に検討した上で相談するという流れがいいかなと思います。

簗 私も非常に共感するところでして、監査法人が悪いという話ではないのですが、どうしても統制のことばかりに目がいってしまうような気もしています。統制がないからリスクがあるといった誤解もあるかと思うのですが、リスクがあるから統制をするという考え方だと思っています。まずはリスクを会社としてきちんと評価いただいた上で、監査法人とやり取りをすることが、言われるがままの過剰な統制を防ぐために重要なポイントかと思います。

山下先生 内部統制は、まさにリスクマネジメントですので、コントロールありきではないですね。

簗 では、三つ目の質問です。ビジネスモデルの変更やシステム導入、変更などによって統制が定まらないことは、スタートアップなどですと、よくあることかと思います。システムの変更が直前すぎて評価が間に合わないといったことがないように、どのくらいまでに大枠を固めると良いでしょうか。

山下先生 システムの変更や導入は、n-1期までには終わらせておきたいですね。システムのお試し利用の余裕もないと危険だと思いますので、期末直前だと危ないですよね。仮に不備があったときに改善が間に合わないと思いますので。

簗 経理の方は認識していても、経営者の方などが知らないと直前にシステム導入の意思決定をすることもあると思いますので、全社的に意思決定には注意してもらう、問い合わせてもらうといったことも必要になりますよね。

山下先生 そうですね。経営者の方は、当然、収益拡大に目がいきがちだと思いますので、管理にも注意を向けていただけるように取り組んでいただければと思います。

簗 それでは最後のご質問です。現場に内部統制のことがなかなか浸透せずに不備が改善されず、運用評価で常に不備が残ってしまうといった場合にはどのように対応するのが良いでしょうか。

山下先生 これもよくあることだと思いまして、グループ全体での教育や周知徹底をしっかりとするべきかと思います。

内部統制は、上場する上で必要になるのはもちろんですが、長期的視点でみると会社の利益に資するものだと思っております。なので、内部統制の目的をしっかりと理解していただいて、改めて全社的に教育、目的を周知徹底することが大事かと思います。

それでも不備がなかなか改善されないときは、先ほどと同じく、評価範囲が広すぎることも考えられますので、改めて評価範囲を見直していただくのも良いかもしれません。