旅費交通費とは?交通費との違いや該当する費用、仕訳例などを解説

- 最終更新日:2025-03-21

- この記事の3つのポイント

- 旅費交通費は出張や海外渡航など遠方への移動にかかる費用で、交通費とは移動目的・場所が異なる

- 自宅から所属勤務地への通勤や、近隣の取引先への移動にかかる費用は交通費に該当する

- 旅費交通費は原則非課税だが、必要以上の高額な料金が計上されていると課税されるケースもある

旅費交通費と交通費は混同されやすいですが、両者には明確な違いがあります。

本記事では旅費交通費と交通費の違いや、それぞれに該当する費用の種類について詳しく解説します。旅費交通費の仕訳例や課税・非課税の基準も紹介しますので、今後の業務にお役立てください。

旅費交通費と交通費の違い

旅費交通費とは、業務上必要な出張や移動など、遠方への移動にかかる費用のことです。また交通費は、所属勤務地への日常的な移動にかかる費用を指します。いずれも、移動時に発生する費用が含まれる点では共通していますが、明確な違いがあります。

旅費交通費に該当する費用

旅費交通費には、さまざまな費用が含まれます。どのような費用が該当するのか、詳しく見ていきましょう。

出張にかかる費用

業務上必要な出張にかかる費用は、国内外を問わず旅費交通費に該当します。旅費交通費で計上できる費用の例は、以下のとおりです。

- 新幹線乗車料

- 航空券代

- タクシー代

- レンタカー代

- ガソリン代

- 有料道路料金

- 駐車場料金(月極駐車場は計上不可)

- 宿泊費(部屋代のみ)

- ビザ・パスポートなどの申請費用

- 出張手当

国内で発生した費用は課税対象ですが、海外で発生した費用は非課税処理が可能な点に注意が必要です。支給額の上限など、詳細は社内の旅費規定を確認しましょう。

出張費と旅費交通費の違いや費用相場について詳しく知りたい方は、以下の記事をご参照ください。

関連記事:出張に伴う交通費とは?出張費と旅費交通費の違いや費用の目安についても解説

転勤のためにかかる費用

転勤のための費用も、旅費交通費に該当します。転居時の移動費のほか、赴任手当や荷造運送費も旅費交通費で計上して問題ありません。

社内規定によっては、従業員本人だけでなく、帯同家族の交通費や宿泊費まで計上できるケースもあります。

交通費に該当する費用

続いては、交通費に該当する費用の具体例を紹介します。誤って旅費交通費で計上することのないように、理解を深めておきましょう。

通勤にかかる費用

自宅と所属勤務地の移動にかかる通勤費は、交通費として計上します。通勤方法の有無に関わらず、通勤区間の定期代やバス代、自家用車で通勤する際の通勤手当は交通費です。

なお近年は、テレワークの普及に伴い、通勤手当を廃止して実費精算を行う企業もあります。通勤手当を経費として実費精算する流れや注意点について詳しく知りたい方は、以下の記事を参考にしてください。

関連記事:通勤手当を経費として実費精算するには?実費精算の流れと注意点

近隣の取引先への移動にかかる費用

近隣の取引先への移動にかかる費用も、交通費に該当します。具体例は、以下のとおりです。

- 電車代

- タクシー代

- バス代

- 有料道路料金

- 駐車場料金(月極駐車場は計上不可)

交通費の支給要件や計算方法、課税・非課税のルールについては、以下の記事で詳しく解説しています。

旅費交通費の仕訳例

旅費交通費の仕訳例を、3つの具体例とともに見ていきましょう。場合によっては、仕訳が2回必要となる点に注意しながらご覧ください。

会社のクレジットカードで支払う場合

会社のクレジットカードで旅費交通費を支払う場合は、決済時と引き落とし時にそれぞれ仕訳が必要です。引き落としの際は、該当期間の引き落とし額をまとめて処理して問題ありません。

たとえば、出張の際に宿泊費10,000円をクレジットカードで支払った場合は、以下のように仕訳を行いましょう。

〈決済時〉

| 借方 | 貸方 | 摘要 | ||

| 旅費交通費 | 10,000円 | 未払金 | 10,000円 | 出張に伴う宿泊費 (〇〇ホテル) |

〈引き落とし時〉

| 借方 | 貸方 | 摘要 | ||

| 未払金 | 10,000円 | 普通預金 | 10,000円 | 〇月〇日~〇月〇日分 カード引き落とし |

仮払金を支給する場合

仮払いとは、経費立替による従業員の負担を軽減するために、会社があらかじめ金銭を渡すことです。仮払金を支給する場合は、支給時と精算時に仕訳を行います。

例として、従業員の出張時に仮払金30,000円を現金支給した場合の仕訳方法を見ていきましょう。なお、出張時にかかった旅費交通費は25,000円とします。

〈支給時〉

| 借方 | 貸方 | 摘要 | ||

| 仮払金 | 30,000円 | 現金 | 30,000円 | 出張に伴う仮払い |

〈精算時〉

| 借方 | 貸方 | 摘要 | ||

| 旅費交通費 | 25,000円 | 仮払金 | 30,000円 | 出張に伴う仮払い |

| 現金 | 5,000円 | |||

出張手当を支給する場合

出張手当とは、出張時に懸念される従業員の肉体的・精神的負荷や経済的負担の軽減を目的とした手当です。日当は社内規定に基づいた日額が支給され、渡し切りのため後日精算は必要ありません。

たとえば、出張期間4日間の従業員に対して、日額1,500円の日当を支給する場合は以下のように仕訳を行います。

| 借方 | 貸方 | 摘要 | ||

| 旅費交通費 | 6,000円 | 現金 | 6,000円 | 出張手当4日分 (1,500円×4日=6,000円) |

旅費交通費は課税されるか

旅費交通費は、課税・非課税のどちらに該当するか、詳しく解説します。

基本的には非課税

旅費交通費は、基本的に非課税です。出張時に発生した飛行機代や新幹線代、ホテル代などは、いずれも業務に必要な経費であり、所得税の課税対象にはなりません。また、出張手当である日当も、高額でない限り非課税対象です。

出張にかかる費用は従業員が立て替えて、出張後に実費精算されるケースが多く見られます。実費精算は経費に該当するため、通常の経費と同様の処理が必要です。

高額であれば課税されるケースもある

旅費交通費は、税務調査の際に経費と認められなければ課税対象となります。たとえば、飛行機のエコノミークラスの料金や新幹線の普通車指定席の料金などは、課税対象外です。

しかし、必要以上の高額な料金が計上されていると課税される可能性があります。たとえば、飛行機のファーストクラスや新幹線のグリーン車を利用した場合、課税対象になることもあるため注意が必要です。

業務に必要な経費として認められにくい場合に、課税されるケースもあることを理解しておきましょう。

旅費交通費が非課税対象となる基準

旅費交通費が課税対象となる基準は、法律で厳格に決められているわけではありません。一般的には、高額な旅費交通費は課税対象となります。具体的な基準については、企業が社内規定で設定することが可能です。

ただし、「役員や従業員を含めて全体的にバランスがよいか」「同業他社の基準とかけ離れていないか」という、2つの基準に配慮する必要があります。以下でくわしく解説します。

1.役員や従業員を含めて全体的にバランスがよいか

ある程度なら役員を優遇できますが、役員と従業員の基準に極端な差があると適切ではないと判断されます。たとえば、宿泊費の上限について、一般の従業員は一泊9,000円まで、役員は一泊10万円までとした場合は、バランスが悪いと判断されるでしょう。日当について、たとえば一般の従業員は2,000円、役員は4万円とした場合も同様です。

2.同業他社の基準とかけ離れていないか

確実に非課税にするには、同業他社と自社の基準を寄せると安心です。反対に、同業他社の基準とかけ離れた基準にすると、課税対象になる可能性が高くなります。たとえば、宿泊費の基準が同業他社は1万円であるのに対し、自社は10万円である場合、課税対象になるでしょう。

産労総合研究所が、各社における出張費の平均値の調査結果を公表しているため、同業他社の基準を知りたい場合は活用してください。

旅費交通費が非課税対象となる基準

旅費交通費が非課税対象となる基準に法的なルールはなく、具体的な基準は企業が社内規定で定めて問題ありません。しかし、高額な旅費交通費は課税対象となるため注意が必要です。

本章では、旅費交通費が非課税対象となる基準を紹介します。社内規定を作成する際は、以下の2つのポイントに配慮しましょう。

役員や従業員を含めて全体的にバランスがよいか

役員と従業員の待遇に極端な差があると、不適切と判断される可能性があります。たとえば宿泊費の上限を、一般の従業員は一泊9,000円、役員は一泊10万とすると、バランスが悪いと判断されるでしょう。

社内規定は、可能な限り全従業員で統一するのが望ましいといえます。

同業他社の基準とかけ離れていないか

社内規定の内容が同業他社の基準とかけ離れていると、課税対象になる可能性があります。たとえば、宿泊費の基準が同業他社は1万円程度であるにも関わらず、自社は10万円に設定した場合などです。

社内規定の作成時は、同業他社の情報を収集したうえで自社の基準を設定しましょう。同業他社の国内・海外出張旅費に関する基準を知りたい方は、産労総合研究所が公表している調査結果をご参照ください。

参考:産労総合研究所「国内・海外出張旅費に関する調査」

旅費交通費の社内規定の作り方

最後に、旅費交通費に関する社内規定(出張旅費規定)の作成手順を紹介します。

基本的には独自の内容で問題ありませんが、客観的視点や同業他社の基準を考慮のうえで作成するのが適切です。また、極力具体的な内容にすることも重要です。

出張旅費規定は、一般的に以下の手順で作成します。

- 目的を決める

- 範囲を定める

- 定義を決める

- 旅費交通費の項目と金額を決める

各手順の、具体的な取組内容を見ていきましょう。

目的を決める

出張旅費規定を作成する際は、目的を決めて明示しなければなりません。目的が曖昧な場合、企業と従業員との間で経費に関する誤解が生じる可能性があるためです。

たとえば「全従業員の出張における、交通費や日当などの扱いについて定めた規定である」など、目的を具体的に示して共通認識をもっておきましょう。

範囲を定める

出張旅費規定では、経費として計上可能な範囲を具体的に定める必要があります。一般的には全従業員が対象ですが、業種によっては正社員以外の雇用形態の従業員を含めるか否か検討が必要です。

また、転勤に伴う引っ越し費用の支給上限額など、費用面の適用範囲も明確にしておきましょう。

定義を決める

出張の定義を明確化することにより、従業員と企業側の双方が共通認識をもちやすくなります。企業側にとっては、基準に基づいて適切に旅費を支給できるメリットもあるでしょう。

具体的な定義は企業ごとに異なるものの「片道100km以上」「宿泊を伴う」など、移動距離や宿泊の有無に触れる企業が多く見られます。出張として認められる交通手段や座席の種類なども、明確にしておくとよいでしょう。

旅費交通費の項目と金額を決める

最後に、旅費交通費の項目と金額を決定します。出張時に発生する主な費用は以下のとおりです。

- 交通費

- 宿泊費

- 出張手当(日当)

それぞれの費用について、役職ごとに上限を決めておきましょう。実費精算をするケースが多いですが、定額支給を選択することも可能です。

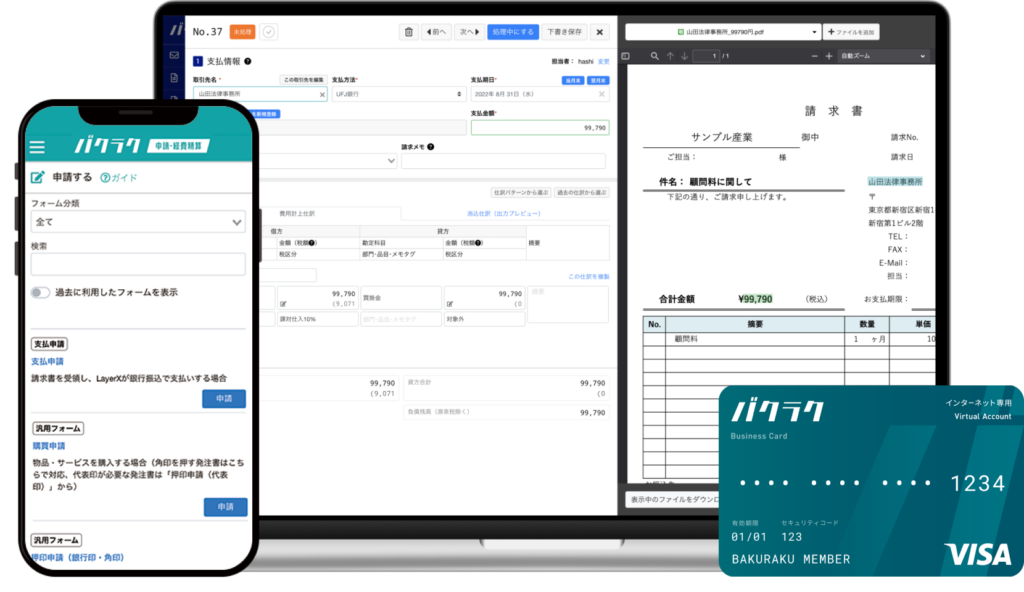

「バクラク経費精算」で経費の処理がスムーズに

旅費交通費は、出張に必要な経費です。移動費や宿泊費のほか、駐車場料金やレンタカー代などさまざまな費用が該当します。旅費交通費を正しく処理するには、自社の基準を明確化したうえで対応することが重要です。

バクラク経費精算は、申請者や経理担当者のミスを防いで全体の流れを効率化できるシステムです。電子帳簿保存法やインボイス制度にも対応しており、経費精算時に発生しやすい問題の解決に役立ちます。

旅費交通費を含む経費全般の処理をスムーズに進めたい方は、バクラク経費精算の導入をご検討ください。

バクラク経費精算

パソコン、スマホから手軽に経費精算が可能。領収書をアップロードするとデータが自動入力されるので、手入力がゼロに。インボイス制度・電子帳簿保存法に対応しています。簡単で正確な経費精算を実現するソフトをぜひご体感ください。