電子帳簿保存法における請求書の管理方法や保存要件について

- 記事公開日:

- 最終更新日:2025-06-26

日々の業務で発行&受領する請求書や税務関係の書類は、法人税法上などで7年間の保存(繰越欠損金がある場合は10年)が義務付けられており、事業年度ごとに集計・管理する必要があります。

しかし、請求書管理に係るコストは大きく、企業の負担が大きいのが実情です。こういった背景もあり、請求書を紙に印刷せず、電子データでやり取りをする企業も増えています。

請求書の電子保存は可能ですが、請求書は国税関係書類に該当するため、電子帳簿保存法に求められる要件を満たした保存が求められる点に留意が必要です。

本記事では請求書を電子化して保存する要件、電子化のメリット、請求書の控えの取り扱いについて解説します。

領収書や請求書のファイリング作業をまるっとなくす方法とは?

書類のファイリングや保管など、紙の書類管理に時間がかかっていませんか?アナログな管理方法だと、従業員からの申請や承認状況が分からないことによるコミュニケーションストレスも発生します。

こうした紙の書類の管理の手間をなくすときに押さえておきたいポイントをまとめた資料がダウンロードできます。自社のペーパーレス化状況がわかるチェックリスト付きです。ぜひご活用ください。

電子帳簿保存法における請求書の管理方法や保存要件について

請求書保存義務

冒頭でご紹介した通り、請求書は税法上の国税関係書類に該当するため、7年間(繰越欠損金がある場合は10年間)の保存が必要です。電子化した請求書の場合も同様に一定期間の保存が必要ですので注意しましょう。

ただし、電子文書を原本として保存する場合、ただ一定期間保存すれば良いわけではありません。

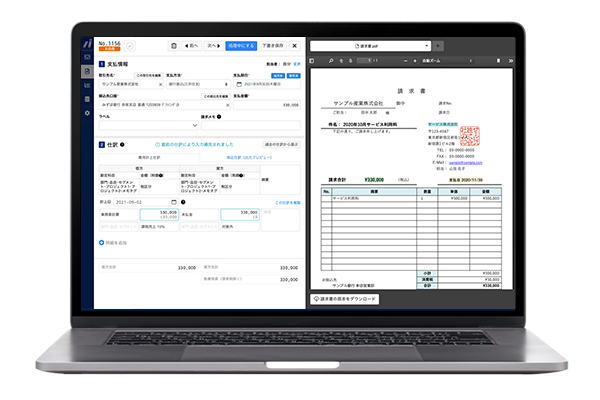

請求書を電子文書で送受信する場合、送受信した文書そのものが原本と考えられるため、電子文書を電子帳簿保存法の要件に基づいて保存する必要があります。また、電子帳簿保存法電子取引要件は義務要件です。

したがって、税務調査時に要件に基づいた保存がされていない場合、2024/1以降に※青色申告の承認取り消しリスクなどがあるため対応が求められる点に留意ください。

請求書を書面から電子化し保存する場合、電子帳簿保存法のスキャナに関する保存要件に基づいて保存する必要があります。ただし、スキャナ保存要件は任意要件です。したがって、書面を電子化して業務効率化を図る場合のみに対応をすれば良い点に留意ください。

※2021/12/27に国税庁より2023/1/1施行の電子帳簿保存法電子取引要件の一部要件の2年間の宥恕措置が設けられたことによる。

請求書の電子保存のルール

請求書の電子保存ルールを紹介します。

請求書を電子保存する場合、関連する法律の要件を満たした保存が必要です。

請求書を電子文書として送受信する場合

請求書を電子文書として送受信する場合、電子帳簿保存法の電子取引に関する要件を満たして保存することが必要です。

電子取引要件は以下の通りです。

- 電子計算機処理システムの概要を記載した書類の備付け

- 見読可能装置の備付け等

- 検索機能の確保

- 真実性の確保

「真実性の確保」については、以下いずれかの方法から選択します。

- タイムスタンプが付された後の授受

- 速やかに(又はその業務の処理に係る通常の期間を経過した後、速やかに)タイムスタンプを付す

- データの訂正削除を行った場合にその記録が残るシステム又は訂正削除ができないシステムを利用

- 訂正削除の防止に関する事務処理規程の備付け

また現行の消費税法では、仕入税額控除を受けるためには原則、受領した請求書の書面での保存が求められていますが、「やむを得ない理由」がある場合には書面での保存をしなくてもよいと認められています。

電子文書の受信は「やむを得ない理由」に該当すると考えられるため、原本を電子保存しても問題ありません。この際、帳簿上に「やむを得ない理由」および「課税仕入れの相手方の住所等」を記載する必要がありますので注意が必要です。

また、電子受領した請求書を書面保存したとしても、消費税法上の要件は満たすため仕入税額控除は認められますが、電子帳簿保存法上の要件は満たさないため、税務調査時に指摘される可能性がある点は留意しておきましょう。

参照:消費税の仕入税額控除制度における 適格請求書等保存方式に関するQ&A 問66

請求書の保管期間

請求書は証憑書類に該当するため、法律によって保存期間が決められています。主に関係する以下の3つの法律から、基本的に個人事業主が5年間、法人では7年間請求書を補完しなければならず、保管期間中に破棄することはできません。

| 法人税法 | 法人税について、納税義務者や課税所得等の範囲、税額の計算方法及び申告、納付及び還付の手続き、これらの納税義務を適正に果たすために必要な事項を定めた法律。 |

| 所得税法 | 所得税について、納税義務者や課税所得等の範囲、税額の計算方法及び申告、納付及び還付の手続き、源泉徴収に関する事項、これらの納税義務を適正に果たすために必要な事項を定めた法律。 |

| 消費税法 | 消費税について、納税義務者や課税所得等の範囲、税額の計算方法及び申告、納付及び還付の手続き、これらの納税義務を適正に果たすために必要な事項を定めた法律。 |

請求書の保管期間については、以下の記事で詳しく解説しています。

請求書の保管期間はいつまで?保管方法と期間を法人・個人事業主別にわかりやすく解説

請求書控えの保存方法

上述の通り、請求書控えを発行する場合には法人税法上で保存が必要です。

以下では保存方法を紹介します。

紙での保存が基本

相手方に送付した請求書の控えを保存する場合、書面での保存はもちろんできますが、電子化して保存することも可能です。電子化して保存する場合、電子帳簿保存法スキャナ保存要件を満たす必要があります。

要件を満たせば電子データで保存できる

請求書の控えは重要書類として考えられるため、以下の電子帳簿保存法スキャナ保存要件を満たした保存が求められます。

要件

重要書類

入力期間の制限(書類の受領等後又は業務の処理に係る通常の期間を経過した後、速やかに入力)

◯

一定水準以上の解像度(200dpi 以上)による読み取り

◯

カラー画像による読み取り(赤・緑・青それぞれ256階調(約1677 万色)以上)タイムスタンプの付与

◯

解像度及び階調情報の保存

◯

大きさ情報の保存

◯

ヴァージョン管理(訂正又は削除の事実及び内容の確認等)

◯

入力者等情報の確認

◯

スキャン文書と帳簿との相互関連性の保持

◯

見読可能装置(14 インチ以上のカラーディスプレイ、4ポイント文字の認識等)の備付け

◯

整然・明瞭出力

◯

電子計算機処理システムの開発関係書類等の備付け

◯

検索機能の確保

◯

1.税務署長の承認

2022年1月以降、基本的に税務署長の承認は不要です。ただし、過去分の請求書の控えを電子化して保存する場合には、所轄税務署長等あてに適用届出書の提出が必要である点に注意ください。

2.真実性の確保

上述のタイムスタンプの付与は真実性の確保と呼ばれる要件です。

2022年1月以降、訂正削除履歴が担保されたシステム、または、そもそも訂正削除ができないシステムを利用する場合にはタイムスタンプの付与をしなくてもよいです。

ただし、上述の訂正削除履歴が担保されたシステムの利用によりタイムスタンプの付与に代替する方法は、他社が提供するクラウドサーバにより保存を行い、かつ、当該クラウドサーバについて客観的な時刻証明機能を備えている必要がある点が前提になっています。

つまり、自社システムを利用する場合にはタイムスタンプの代替措置とすることはできません。

参照:お問合せの多いご質問(令和3年 11 月)Ⅱ【スキャナ保存関係】【タイムスタンプ】関係(代替措置)

3.可視性の確保

上述の検索機能の確保などは可視性と呼ばれる要件です。

検索機能の確保では以下の項目の検索が求められます。

・主要3項目(取引年月日、取引金額、取引先名)

・範囲検索

・&検索

ただし、税務調査時に税務官からのダウンロードの求めに応じられる場合には、主要三項目のみの検索で良い点に留意ください。

請求書発行側にも請求書控えの保存義務がある

上述の通り、請求書の発行側で請求書の控えを発行した場合は控えの保存が義務付けられます。

まとめ

請求書を電子文書として相手方と送受信した場合、電子帳簿保存法電子取引要件に基づいた保存が必要です。また、仕入税額控除を受けるためには現行の消費税法では帳簿上への一部追記が必要な点に留意ください。

加えて、書面の請求書を電子化して保存することも可能です。この場合は電子帳簿保存法スキャナ保存要件を満たした保存が必要ですのでご検討ください。請求書の電子化をして経理業務を効率化していきましょう。

監修 畠山謙人

2010年に公認会計士試験合格後、約10年間大手監査法人や事業会社で主に上場企業での財務経理業務に従事。現在は畠山謙人公認会計士事務所の代表及び税理士法人赤坂共同事務所のパートナーとして、税務顧問、スタートアップ支援、財務アドバイザリー等を行う。