契約書に収入印紙は不要?貼られていない場合の有効性や必要なケースなど解説

- 記事公開日:

- 最終更新日:2025-06-25

契約の締結にあたり、契約書に収入印紙の貼り付けが必要になる場合があります。契約書に印紙を貼るかどうかは、契約の方法や内容、および金額に基づいて判断されるため、複雑な問題です。

そこで本記事では、契約書に収入印紙の貼付が不要なケースについて、契約書に必要な収入印紙の税額、収入印紙が貼られていない契約書の有効性などのポイントと合わせて解説します。ぜひ参考にしてください。

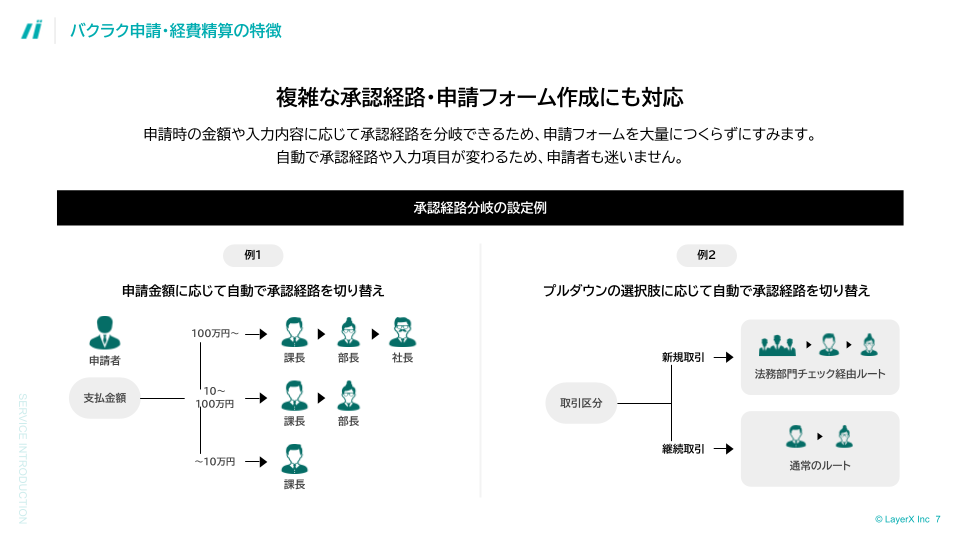

バクラク申請のご紹介

「バクラク申請」は、あらゆる申請・承認業務を効率化するクラウド型ワークフローシステムです。経費精算や各種申請書の承認フローに対応し、スマートフォンでも手軽に利用できるため、どこにいても申請・承認が可能です。さらに、既存の会計システムやERPとも連携が容易で、全体の業務プロセスをシームレスに統合します。

契約書に収入印紙は不要?貼られていない場合の有効性や必要なケースなど解説

ワークフローシステムをお探しの方は以下の記事もご覧ください。

契約書に収入印紙を貼らなくていい場合はある?

契約書で収入印紙を貼る必要があるのは、印紙税法に基づいて「課税文書」に該当するとされる場合です。印紙税法が定める「課税文書」に該当しない契約書には、契約金額にかかわらず、収入印紙の貼り付けは必要ありません。

そのため、経理担当者は、印紙税法に定められた課税文書か否かをベースに、各契約書での収入印紙の必要性を判断することが重要です。

契約書に収入印紙の貼付が必要なケース

前述のとおり、収入印紙の貼付が必要とされるのは、契約書が印紙税法により課税文書と定められているケースです。課税文書に該当する契約書には、収入印紙を貼らなければなりません。

なお、最近はペーパーレス化に伴い、電子契約システムを導入している企業もありますが、電子契約書の場合は納税義務が発生しないため、収入印紙は不要です。電子契約については後半でもう少し詳しく解説します。

なかには、契約金額が1万円未満の場合は非課税文書に該当する契約書もあり、収入印紙の貼り付けは不要です。

具体的にどの契約書に収入印紙が必要?

収入印紙が必要とされる契約書、つまり印紙税制法により課税文書と定められる文書には、以下が含まれます。

- 不動産売買契約書

- 土地賃貸借契約書

- 運送契約書

- 請負関連契約書(物品加工注文請書や広告契約書など)

- 会社の合併や吸収分割の契約書、信託行為に関する契約書

- 金銭消費貸借契約書

- 債権譲渡や債務引受けに関する契約書

- 継続的取引の基本契約書

ただし、契約書が課税文書に該当するかどうかは、書類の名称ではなく内容により決定されます。そのため、具体的な契約内容を確認するのがおすすめです。

契約書に収入印紙の貼付が不要なケース

契約書で収入印紙の貼り付けが不要となるのには、具体的にどういった契約内容が該当するのかを見ていきましょう。主なケースとして、「商品の販売契約書」「不動産の賃貸借契約書」「雇用契約書」「派遣の契約書」の4つを取り上げて解説します。

商品の販売契約書

既製品である商品の販売契約書には、金額にかかわらず、収入印紙の貼り付けが不要です。

一方、既製品の商品に加工を施した場合、物品加工契約になるため、契約書に収入印紙の貼り付けが必要になります。一から商品の製作を依頼する場合も請負契約として扱われるため、同じく契約書に収入印紙が必要となります。ただし、契約金額が1万円未満であれば、収入印紙は不要です。

不動産の賃貸借契約書

不動産の賃貸借契約書のうち建物の賃貸借契約書に関しては、収入印紙は不要です。一方、土地の賃貸契約に関しては、土地の賃借権の設定に関する契約を含め、収入印紙が必要になるケースがあります。なお、契約相手が法人でも個人でも、この規則は同じく適用されます。

なお、不動産の売買契約書など、譲渡に関する契約書については収入印紙が必要です。契約金額が10万円以上の場合は印紙税額が軽減されます。

雇用契約書

雇用契約書を含めた労働関連の契約書は、雇用主と労働者の間で取り交わされる重要な書類であるものの、すべて非課税文書に該当するため、収入印紙は不要です。

同じく人事で取り扱われる健康保険関連の文書は、印紙税法ではなく、健康保険法により非課税の対象とされているため、収入印紙を貼る必要がありません。このように、印紙税法以外の法律でも非課税のルールが適用されるケースがあることを、頭の片隅に置いておきましょう。

派遣の契約書

派遣契約書にも収入印紙の貼り付けは不要です。印紙税法では、派遣は派遣先会社の指揮の下で働く勤務形態であり、派遣の契約書は印紙税法では「委任に関する契約書」に該当するため、非課税文書として取り扱われます。

派遣契約と混同されがちなのが、請負契約です。請負契約は、作業を請負者の責任で完成させる契約であり、課税文書に該当するため、収入印紙が必要です。派遣契約は請負者の責任で業務を完成させる契約ではないため、性質が異なります。

契約書における収入印紙の税額

| 契約金額 | 印紙税額 |

| 1万円未満 | 非課税(※) |

| 10万円以下 | 200円 |

| 10万円を超え50万円以下 | 400円 |

| 50万円を超え100万円以下 | 1千円 |

| 100万円を超え500万円以下 | 2千円 |

| 500万円を超え1千万円以下 | 1万円 |

| 1千万円を超え5千万円以下 | 2万円 |

| 5千万円を超え1億円以下 | 6万円 |

| 1億円を超え5億円以下 | 10万円 |

| 5億円を超え10億円以下 | 20万円 |

| 10億円を超え50億円以下 | 40万円 |

| 50億円を超えるもの | 60万円 |

| 契約金額の記載のないもの | 200円 |

契約書に必要な収入印紙金額の確認方法

自社で作成・締結する契約書が課税文書に該当する場合、果たして幾らの収入印紙を貼る必要があるか、事前にチェックが必要です。収入印紙の税額は、国税庁がインターネット上で公開している印紙税額一覧で確認できます。 ただ、印紙税額一覧を見ても正確な印紙の税額が不明な場合や、契約内容が課税対象かどうかの判断が困難なケースもあるでしょう。その際は、管轄の税務署に相談することが推奨されています。収入印紙代を抑える方法

先述しましたが、電子契約では収入印紙の貼付が不要です。電子契約時には課税文書の「作成」が行われないとみなされるため、紙の契約書に比べて収入印紙代を大幅に節約することが可能です。文書はデータとして保存されるので、保管スペースも節約できます。 紙ベースの契約書の場合、印紙税は原本にのみ適用されるので、コピー(写し)には収入印紙を貼る必要がありません。1通のみ原本を作成し、その原本を1人の当事者が保管し、他の当事者はコピーを保管するようにすれば、印紙代を節約できます。契約書に収入印紙がない場合の有効性

契約書に収入印紙を貼っていない、あるいは誤った金額の印紙を貼ってしまった場合、契約が無効になるのではと懸念されがちです。確かにこうしたケースは、印紙税法への違反とは見なされるものの、契約自体が無効になるわけではありません。

契約書に甲乙双方の署名があれば、契約は有効なものとして成立します。あくまで課税文書として税金を納めていない点が問題になるのであり、印紙の有無や金額の誤りが契約の有効性自体には影響しません。

まとめ

契約書の内容が印紙税法に定められた課税文書である場合、収入印紙を貼り付けることが義務付けられています。例えば商品の販売契約書や雇用契約書、派遣契約書などは非課税文書として収入印紙を貼る必要はありません。また、課税文書である契約書に収入印紙が貼られていない場合でも、甲乙双方の署名があれば契約自体は有効とみなされます。

今は企業の間で、契約書も含め、紙ベースでの書類のやり取りが見直されています。「バクラク請求書発行」であれば、会社で発行するあらゆる書類について、作成から送付までの業務を一本化し、すべての部署・拠点で一元管理できるのが魅力です。インボイス制度や電子帳簿保存法など、最新の法制度にも対応しています。