支払手数料になる経費と仕訳例5選|雑費や租税公課など迷いがちな勘定科目や注意点も解説

- 記事公開日:

- 最終更新日:2025-04-21

支払手数料は、仕訳に悩みやすい勘定科目の1つです。支払手数料に該当する経費は多いものの、仕訳を間違えると取引内容が正式に記録されません。

この記事では、支払手数料に該当する経費や仕訳例、支払手数料と迷いがちな勘定科目などを解説します。ぜひ参考にしてください。

支払手数料とは間接的な経費

支払手数料とは、商品やサービスそのものではなく、取引に付随して発生する経費を指します。銀行の振込手数料に見られるように、多くの場合、支払手数料は少額です。

支払手数料は課税取引

支払手数料は基本的に課税取引です。税抜経理方式で記帳している企業は、消費税分を仮払消費税として処理しなくてはなりません。ただし、ほかの経費と同じように、海外企業との取引であれば支払手数料は課税対象外となります。

支払手数料に該当する経費

勘定科目として支払手数料を適用できる費用には、幅広い費用が該当します。支払手数料に該当する経費の一例を、以下に示しました。

- 銀行の振込手数料

- 為替手数料

- 代引手数料

- フランチャイズ加盟店の権利使用料

- 各種証明書の発行手数料

- 不動産賃貸の仲介手数料

- 不動産売却時の仲介手数料

- ネットショップ出店費用

- キャッシュレス決済手数料

- ローンの繰上返済手数料

- 事務手数料

- 登録手数料

- 解約手数料(キャンセル料)

- 専門家に支払う報酬

- 火災報知器の保守点検費用

- 借入時に信用保証協会に支払う費用

企業によっては、コンサルタントや弁護士などの専門家に支払う報酬を、支払手数料に含まないケースも見られます。

支払手数料と仕訳を迷いやすい勘定科目

支払手数料と迷いがちな勘定科目について、代表的なものを該当例も交えて解説します。

雑費との区別

雑費とは、どの勘定科目にも分類されない経費で、臨時的に発生するもののことです。雑費の一例を以下に示しました。

- ごみ処理代

- クリーニング代

- 団体の年会費

- クレジットカードの年会費

- 一時的に発生した機材のレンタル代

- 一時的に発生した清掃費用

- 引っ越し代

- 安全協力費

支払報酬との区別

支払報酬とは、社外の専門家に支払う報酬のことです。法人に対しては不要ですが、個人の専門家に報酬を支払うときは源泉徴収が必要になる点に注意しましょう。前述したように、支払報酬という勘定科目を設けず、支払手数料として仕訳している企業も見られます。

租税公課との区別

租税公課とは、行政機関に対して支払う手数料のことです。支払先が民間企業か行政機関かに着目して仕訳しましょう。租税公課の一例を、以下に示しました。

- 登録免許税

- 固定資産税

- 自動車税

- 軽自動車税

- 不動産取得税

- 事業税

- 個人事業税

- 事業所税

- 消費税

- 都市計画税

- 印鑑証明書などの発行手数料

- 地方公共団体や同業者組合などに支払う費用

販売手数料との区別

販売促進費とも呼ばれる販売手数料とは、自社の商品やサービスの販売を代行してくれるサービス(代理店など)に支払う手数料のことです。代行という行為そのものに対して金銭を支払うため、取引に付随して発生する支払手数料とは、明確に区別できます。

利子割引料との区別

利子割引料は、支払利息とも呼ばれます。資金調達の際の利息、備品や車両をローンで購入したときの利息などは、利子割引料の一部です。社用車をプライベートでも使ったり、自宅の一部を事務所にしたりするときは、家事按分により事業分のみを利子割引料として経費計上しなければなりません。

受付手数料との区別

受付手数料とは、求人募集を出す際に人材紹介会社や求人広告媒体に支払う手数料のことです。頻繁に求人募集を出さない場合は、支払手数料や雑費として仕訳する場合もあります。一方、定期的に求人募集を出している企業の多くは、求人費用を明確に区別するため受付手数料として仕訳します。

主な支払手数料の仕訳例5選

支払手数料の仕訳例を解説します。売掛金や買掛金などの仕訳では、自社と取引先のどちらが支払手数料を負担するかよく確認しましょう。

1.手数料自社負担で売掛金が入金されたとき

売掛金10万円が入金され、振込手数料の440円を自社負担した場合は、以下のように記帳します。

| 借方 | 貸方 | ||

| 普通預金 | 99,560円 | 売掛金 | 100,000円 |

| 支払手数料 | 440円 | ||

普通預金には、10万円から支払手数料分の440円を差し引いた、99,560円を記載します。

2.手数料自社負担で買掛金を支払うとき

買掛金10万円を支払い、振込手数料の440円を自社負担した場合は、以下のように記帳します。

| 借方 | 貸方 | ||

| 買掛金 | 100,000円 | 普通預金 | 100,440円 |

| 支払手数料 | 440円 | ||

普通預金には、10万円に支払手数料分440円を加えた10万440円を記載します。

3.クレジットカード手数料を支払うとき

2万円の商品が売れて、売上金の4%のクレジットカード手数料(800円)がかかった場合は、以下のように記帳します。

| 借方 | 貸方 | ||

| 売掛金 | 19,200円 | 売上 | 20,000円 |

| 支払手数料 | 800円 | ||

クレジットカード手数料は加盟店手数料とも呼ばれ、業種によって相場が決まっています。売掛金には、2万円から支払手数料の800円分を差し引いた、19,200円を記載します。

4.専門家に報酬を支払うとき

専門家への報酬はほかの支払手数料と比較して高額になりがちです。しかし、企業によっては支払手数料として仕訳するところも見られます。例えば、経営コンサルタントに15万円の報酬を支払い、併せて源泉徴収(10.21%=15,315円)を行ったときは以下のように記帳します。

| 借方 | 貸方 | ||

| 支払手数料 | 150,000円 | 現金 | 134,685円 |

| 預り金 | 15,315円 | ||

実際に渡した現金として、報酬の15万円から源泉徴収分の15,315円を差し引いた、134,685円を記載します。

5.不動産を売却したとき

不動産売却時に50万円の仲介手数料を銀行振込にて支払ったときは、以下のように記帳します。

| 借方 | 貸方 | ||

| 支払手数料 | 500,000円 | 普通預金 | 500,000円 |

売却・賃貸で発生する仲介手数料は経費計上できます。ただし、不動産購入時の仲介手数料は経費に含まれないため、注意が必要です。

支払手数料を仕訳するポイントと注意点

不動産に関わる仲介手数料は、売却時と購入時で異なるため注意しましょう。仕訳方法を企業内で統一してください。

不動産購入時の仲介手数料は経費計上できない

売却時の仲介手数料は支払い手数料に該当します。一方、購入時の手数料は経費計上できず、「土地」や「建物」のそれぞれの取得価額に加算しなければいけません。一括して土地と建物を購入した場合には、土地と建物で仲介手数料を分けます。分けられない場合は、土地と建物の価格の比率で手数料を按分します。

仕訳方法を統一する

金額が大きい支払報酬や受付手数料などを、支払手数料として仕訳している企業も見られます。勘定科目を支払手数料で統一するときは、後から取引内容が分かるように「税理士報酬」などと摘要欄に記載しておきましょう。

まとめ

企業によって支払手数料の勘定科目は異なります。仕訳方法を企業内で統一することで、勘定科目の一貫性を確保することができます。また、仕訳方法の統一により会計処理や勘定科目のミスを防ぐことができます。

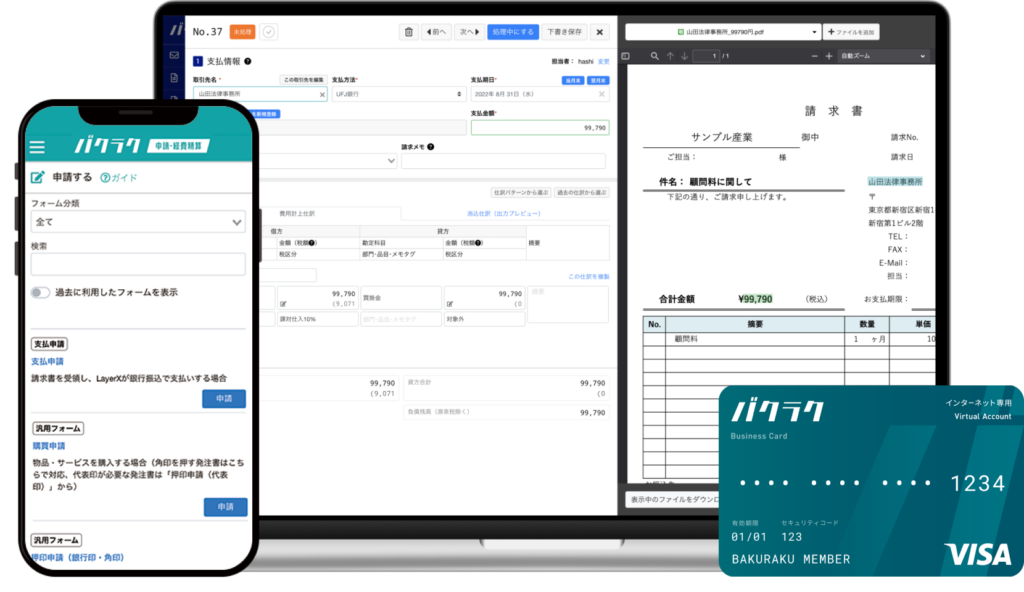

難しい仕訳を効率化したいときは、経費精算システムの導入もおすすめです。 バクラク経費精算には自動仕訳機能が搭載されており、分類に迷いがちな内容でも効率よく仕訳可能です。経理担当者のミスも防止できるため、経費申請全体を効率化することができます。経費精算の効率化をお考えの人は、ぜひバクラク経費精算をご検討ください。

バクラク経費精算

パソコン、スマホから手軽に経費精算が可能。領収書をアップロードするとデータが自動入力されるので、手入力がゼロに。インボイス制度・電子帳簿保存法に対応しています。簡単で正確な経費精算を実現するソフトをぜひご体感ください。